外資圈示警 華為風險浮現

新華社 外資圈對「華為風險」再示警。大和資本出具最新的大中華手機產業報告,指出華為供應鏈已看到首波訂單調整,包括第3季面板相關零組件的砍單幅度達20%-25%,恐是進一步砍單徵兆;警告華為海外手機銷售可能下滑,廠商面臨基本面風險。

外資圈對「華為風險」再示警。大和資本出具最新的大中華手機產業報告,指出華為供應鏈已看到首波訂單調整,包括第3季面板相關零組件的砍單幅度達20%-25%,恐是進一步砍單徵兆;警告華為海外手機銷售可能下滑,廠商面臨基本面風險。

大和預期,鴻海旗下富智康和鏡頭大廠大立光,將是華為調整出貨後前兩大受衝擊廠商,其他如可成、鎧勝、GIS、TPK等影響較小。但鴻海、大立光股價均已大跌一段,投資價值不減反增,建議逢低布局。

大和資本表示,據調查,華為供應鏈已出現訂單調整的重要訊號,手機面板組件相關的顯示器、軟硬板等第3季訂單,被砍單20%-25%,可能是華為就先前預定的訂單進行調整,也不排除是進一步砍單的徵兆。另方面,Google宣布終止支援華為手機,讓大和擔心華為的海外銷售下滑,大陸以外市場,占華為手機總收入50%。

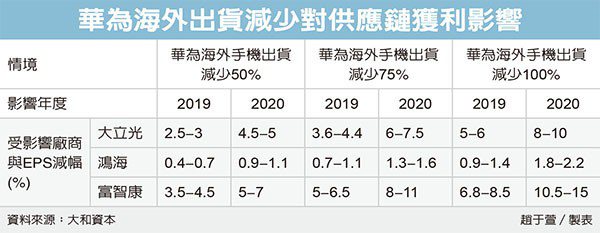

大和預先設想悲觀情境,模擬華為海外手機出貨若自下半年起減少50%、75%或100%,影響最大都是富智康,若海外減少幅度達100%,近乎停產,富智康明年每股純益(EPS)減幅將達15%,幅度最大。

具體而言,大和預期華為出貨若減少50%,富智康今、明年EPS最大減幅各達4.5%、7%;減少75%的情境為6.5%、11%;100%情境為8.5%、15%。在股王大立光部分,三情境於今、明年的最大減幅為3%、4%、6%,及5%、7.5%、10%,而鴻海今、明年EPS潛在減幅均低於2.3%。

大和認為機率最高的基本情境,是華為海外市占有七成流向競爭對手,三星將成為最大贏家、估計可拿下45%的市占,次為同樣是陸系的小米、OPPO和VIVO,估計拿到20%,再次為蘋果約拿到5%。

iPhone方面,大和同步調查,生產一切正常,但仍呼籲密切留意貿易戰對買氣的影響,不排除蘋概股也有獲利下行風險。

就大立光和鴻海評價,大和同時強調,兩檔股票已浮現有吸引力的投資價值,這兩檔也是大和從去年和今年第2季來力挺的股票,評級均為「買進」。